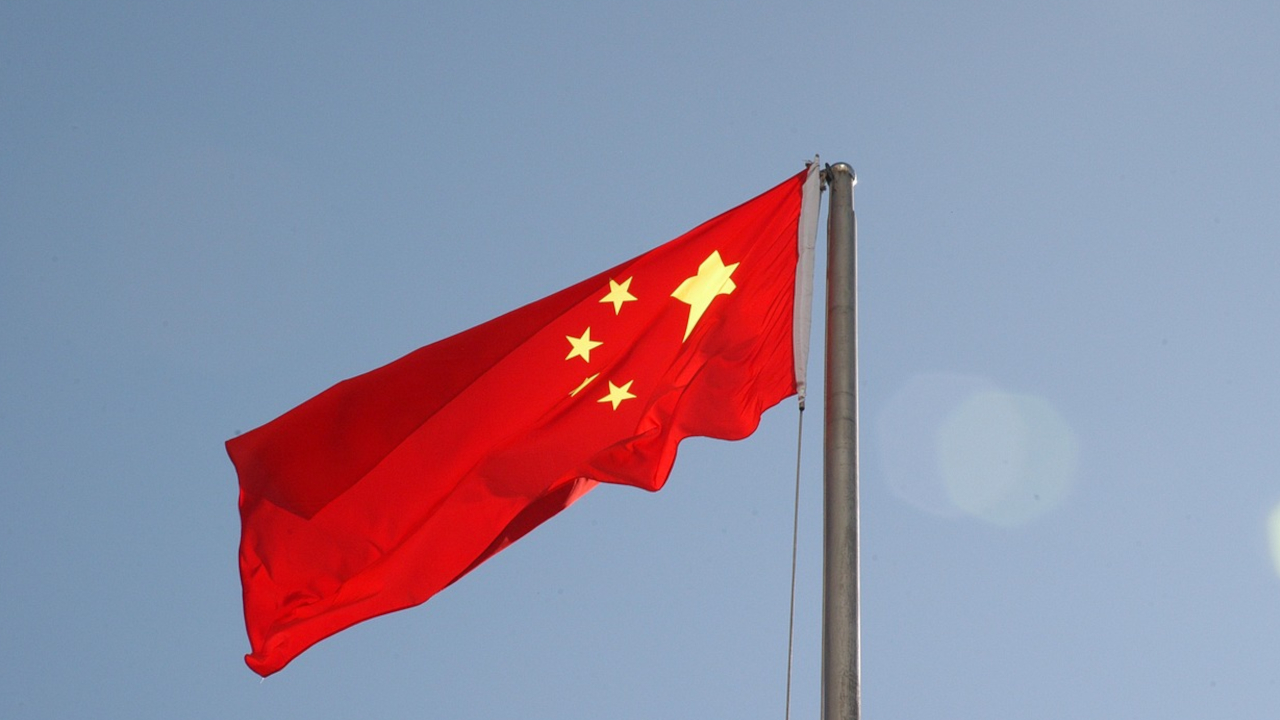

Wybór między odwetem a deeskalacją

Wraz z początkiem 2025 roku Chiny stoją przed dwoma trudnymi wyzwaniami. Po pierwsze, powrót Trumpa niesie ze sobą groźbę wprowadzenia wysokich amerykańskich ceł. Sugerowane 60%-owe cła na chiński import mogą wywołać ponowną niepewność handlową. Po drugie, nawet bez presji zewnętrznej, krajowa gospodarka Chin zmaga się ze spowolnieniem, charakteryzującym się słabym zaufaniem konsumentów, trudnościami w sektorze […] Artykuł Wybór między odwetem a deeskalacją pochodzi z serwisu Inwestycje.pl.

Wraz z początkiem 2025 roku Chiny stoją przed dwoma trudnymi wyzwaniami. Po pierwsze, powrót Trumpa niesie ze sobą groźbę wprowadzenia wysokich amerykańskich ceł. Sugerowane 60%-owe cła na chiński import mogą wywołać ponowną niepewność handlową. Po drugie, nawet bez presji zewnętrznej, krajowa gospodarka Chin zmaga się ze spowolnieniem, charakteryzującym się słabym zaufaniem konsumentów, trudnościami w sektorze nieruchomości i narastającymi problemami z zadłużeniem. Pytanie brzmi: jak na te wyzwania zareaguje Pekin?

Chiny mają dwie możliwości: odwet lub dążenie do deeskalacji napięć. Każda ścieżka ma różne implikacje dla akcji, juana, a nawet dolara amerykańskiego. Twarde stanowisko może przynieść krótkoterminową ulgę, lecz pogłębić problemy gospodarcze, podczas gdy podejście oparte na współpracy może ustabilizować rynki i wzmocnić długoterminowe perspektywy wzrostu.

Taryfy celne: Uderzyć czy wezwać do rozejmu

Obietnice Trumpa podczas kampanii wyborczej obejmowały podniesienie ceł na chiński import nawet do 60%. Nie wiadomo, czy USA wprowadzi cła, czy też wykorzysta je jako kartę przetargową. Historia pokazuje, że gdy taryfy celne rosną, eksport i PKB Chin spadają. Niektóre prognozy sugerują, że nowe cła tej wielkości mogą obniżyć PKB Chin o 1-2% w ciągu roku. Jeśli taryfy będą nakładane etapami lub utrzymane na niższym poziomie, szkody mogą być możliwe do opanowania. Jednak pełna wojna handlowa zwiększyłaby presję na i tak już kruchą gospodarkę.

Zdolność Chin do odwetu poprzez nałożenie własnych ceł jest ograniczona przez nierównowagę handlową z USA. Podczas gdy amerykański eksport do Chin stanowi niewielką część amerykańskiego PKB, chiński eksport do USA stanowi znaczną część ich gospodarki. Odwet w postaci bezpośrednich ceł może zaszkodzić rozwijającym się chińskim branżom, szczególnie w zakresie technologii i zaawansowanej produkcji, które pozostają strategicznymi priorytetami Chin. Wszelkie oznaki ulgi dla chińskich aktywów w scenariuszu odwetu będą prawdopodobnie krótkotrwałe, ponieważ przedłużające się napięcia handlowe będą miały duży wpływ na wzrost gospodarczy.

Chiny mogą jednak również skupić się na strategiach pozataryfowych, m.in. kontynuowaniu ograniczeń eksportowych na krytyczne minerały, takie jak pierwiastki ziem rzadkich (REE). Niemniej jednak, wpływ tych środków był jak dotąd ograniczony, ponieważ na całym świecie pojawiają się alternatywne źródła REE.

Innym środkiem, który Chiny zasugerowały, był plan umożliwienia dewaluacji juana w przyszłym roku. Kontrolowane rozluźnienie polityki kursu walutowego sprawiło, że wydaje się to prawdopodobne, aczkolwiek sygnały nadal są mieszane. Zrozumiałe, że nie jest to łatwy wybór, ponieważ może podważyć zaufanie inwestorów, spowodować odpływ kapitału i stworzyć wyzwania dla firm w związku ze wzrostem kosztów importu. Pekin może lepiej skupić się na utrzymaniu juana na stabilnym poziomie w celu ochrony stabilności finansowej i uniknięcia pełnoskalowej wojny walutowej, traktując to jako najlepszą szansę na wyjście z ostatnich trudności gospodarczych. Dlatego bardziej prawdopodobną ścieżką dla juana byłaby powolna dewaluacja, a nie nagła.

Z drugiej strony, jeśli Chiny będą dążyć do deeskalacji i wynegocjują porozumienie, może to pomóc wzmocnić juana i potencjalnie doprowadzić do spadku przewartościowanego kursu dolara amerykańskiego. Słabszy dolar, w połączeniu z mniejszą niepewnością handlową, może poprawić nastroje wobec chińskich aktywów. Jednak deeskalacja wymagałaby ustępstw ze strony Chin w kwestii handlu lub wpływu na walutę. Mogłyby one obejmować wznowienie chińskich zobowiązań zakupowych, aprecjację juana lub chińską współpracę w rozwiązywaniu wyzwań geopolitycznych, takich jak sytuacja na Ukrainie. To, jak daleko pójdą te ustępstwa, określi czas potrzebny Chinom na odbicie.

Krajowe dylematy: Połączenie bodźców i reform strukturalnych

Nawet bez zewnętrznych wstrząsów, sytuacja wewnętrzna Chin wygląda ponuro. Po krótkim odbiciu napędzanym bodźcami pod koniec 2024 r., gospodarka obecnie zmaga się z trudnościami spowodowanymi słabą sytuacją finansową lokalnych rządów i ryzykiem deflacji. Kryzys w sektorze nieruchomości znacząco uszczuplił majątek gospodarstw domowych, prowadząc do ograniczenia wydatków i słabych inwestycji w sektorze prywatnym – klasycznych oznak recesji bilansowej, w której spłata zadłużenia ma pierwszeństwo przed konsumpcją i inwestycjami. W takich warunkach obniżki stóp procentowych tracą swoją skuteczność, ponieważ niższe koszty pożyczek nie napędzają popytu, gdy bilanse są pod presją.

Jednak obecnie zachodzi pozytywna zmiana: Pekin koncentruje się na bodźcach fiskalnych zamiast na obniżkach stóp procentowych, co może zapewnić bardziej bezpośredni impuls do wzrostu. Kluczowe środki fiskalne mogą zostać ogłoszone podczas dorocznego spotkania legislacyjnego tzw. „Dwóch Sesji” w marcu, co sprawi, że pierwsza połowa roku będzie bardziej oczekiwaniem na jasność polityki, podczas gdy druga połowa może być kluczowa dla odbicia napędzanego reformami fiskalnymi i potencjalną deeskalacją wojny handlowej z USA.

Kluczowy wskaźnik, który należy obserwować to inflacja. Jeśli inflacja wzrośnie, może to sygnalizować ożywienie popytu, co rynki postrzegałyby pozytywnie.

Bardziej strukturalnie optymistyczna perspektywa dla Chin może się pojawić, jeśli wdrożone zostaną reformy. Sektor nieruchomości, który stanowi znaczące wyzwanie, wymaga uwagi. W sektorze konsumenckim kluczowe jest zajęcie się wysokim poziomem oszczędności ostrożnościowych i niskim zaufaniem konsumentów, aby trwale poprawić nastroje. Prawdopodobnie będzie to wymagało zwiększenia wydatków na opiekę społeczną, emerytury i opiekę zdrowotną w celu wzmocnienia bezpieczeństwa społecznego. Dodatkowo, kompleksowy plan restrukturyzacji długu, aby pomóc lokalnym rządom zmagającym się ze spłatami, mógłby zwiększyć wydatki inwestycyjne.

Akcje: Wiele złych wiadomości jest już uwzględnionych w cenach

Pomimo aktualnych ryzyk, chińskie akcje nie są pozbawione nadziei. Indeks MSCI China Index jest obecnie notowany przy wskaźniku forward P/E na poziomie 9,7x, znacznie poniżej swojej

5-letniej średniej wynoszącej 11,62x. Sugeruje to potencjał wzrostu, zwłaszcza jeśli jasność polityki poprawi się w drugiej połowie roku, a niepewność handlowa osłabnie.

Inwestorzy mogą pamiętać, że pakiet pomocowy z września ubiegłego roku pomógł MSCI China zyskać 16% w 2024 r., przerywając trzyletnią passę spadków. Wzrostowi przewodziły sektory IT, komunikacji i finansów, które mogą wykazywać siłę, jeśli bodźce fiskalne zostaną zwiększone w 2025 roku. Jeśli działania fiskalne będą zakrojone na szeroką skalę i skoncentrowane na konsumentach, może nastąpić odbicie w sektorach e-commerce, turystyki i odzieży sportowej.

Kluczowe sektory strategiczne Chin obejmują technologię (główni gracze internetowi i sprzętowi), zaawansowaną produkcję, pojazdy elektryczne i odnawialne źródła energii. Pozostają one głównym celem długoterminowej strategii wzrostu Pekinu, przy oczekiwanym silnym wsparciu politycznym.

Jednak sektory związane z osłabieniem rynku nieruchomości mogą potrzebować więcej czasu na ożywienie, co ogranicza możliwości natychmiastowego ożywienia w sektorach nieruchomości, infrastruktury i budownictwa.

Ponadto inwestorzy powinni zwracać uwagę na regionalne przepływy funduszy. Rynki zmniejszyły zaangażowanie w Korei Południowej z powodu ryzyk politycznych i zaczęły być neutralnie nastawione do Indii ze względu na spowolnienie gospodarcze. Wzrost na Tajwanie, napędzany nieproporcjonalnie przez TSMC, wydaje się obecnie przesadzony. Nawet umiarkowanie pozytywne wiadomości z Chin mogą spowodować odwrócenie przepływów z powrotem do chińskich aktywów.

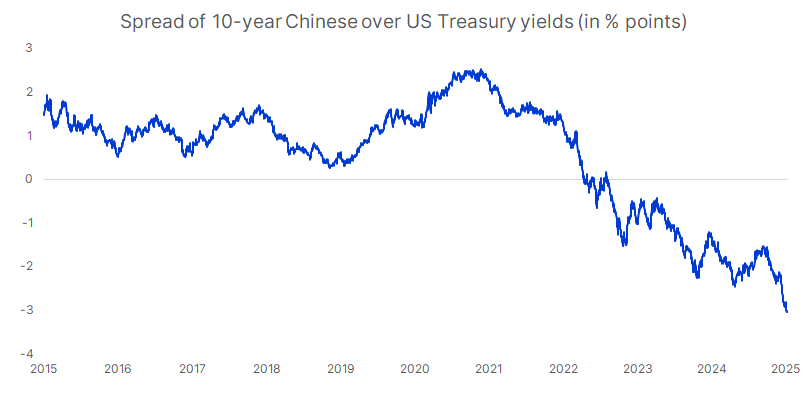

Prognoza dla juana: Trudno mówić o trwałej sile

Chiński juan znajduje się obecnie pod znaczną presją ze względu na trwający w Chinach wzrost rentowności obligacji, który doprowadził rentowności do rekordowo niskich poziomów. Rentowność 10-letniego benchmarku spadła o prawie 40 punktów bazowych w ciągu ostatniego miesiąca, poniżej 1,60% i zwiększając lukę rentowności między USA a Chinami do bezprecedensowych 300 punktów bazowych. Wywiera to znaczną presję na juana. Słabość waluty prawdopodobnie utrzyma się ze względu na wyzwania gospodarcze Chin, różnicę w carry i siłę dolara amerykańskiego. Ponadto Chiny mogą potrzebować utrzymać słabego juana, aby wesprzeć swój sektor eksportowy.

Źródło: Bloomberg i Saxo

Jednak juan może zyskać na wartości, jeśli Pekin z powodzeniem wynegocjuje porozumienie handlowe z Waszyngtonem, co odwróciłoby jego niedawną słabość. Taki wynik zapewniłby szeroką ulgę chińskim aktywom i wywarłby presję spadkową na dolara amerykańskiego. Może to również otworzyć przestrzeń dla silniejszych bodźców ze strony chińskich władz.

Trwałe umocnienie juana wymagałoby jednak recesji w USA i większych obniżek stóp procentowych Rezerwy Federalnej, a także poprawy prognoz dla chińskiej gospodarki, aby Chiny mogły zniwelować dużą różnicę stóp procentowych w stosunku do USA.

Źródło: Saxo / Charu Chanana

Artykuł Wybór między odwetem a deeskalacją pochodzi z serwisu Inwestycje.pl.

What's Your Reaction?

![Organizator orgii w Dąbrowie Górniczej wydalony ze stanu kapłańskiego. Dyrektorka renomowanego liceum nie żyje [SKRÓT WYDARZEŃ DNIA]](https://bi.im-g.pl/im/c3/1a/1c/z29468355M,Wydarzenia-dnia.jpg?#)